Østasien var altid tyngdepunktet i fremstillingen af lithium-ion-batterier, men i Østasien gled tyngdepunktet gradvist mod Kina i begyndelsen af 2000'erne.I dag har kinesiske virksomheder nøglepositioner i den globale lithiumforsyningskæde, både opstrøms og nedstrøms, og repræsenterer omkring 80 % af battericelleproduktionen fra 2021.1 Udbredelsen af forbrugerelektronik såsom mobiltelefoner og bærbare computere øgede brugen af lithium-ion-batterier i 2000'erne , og nu i 2020'erne sætter et globalt skift til elektriske køretøjer (EV'er) vind i sejlene på lithium-ion-batterier.At forstå kinesiske lithiumvirksomheder er derfor afgørende for at forstå, hvad der driver den forventede kommende stigning i EV-adoption.

Tyngdepunktet flyttede sig mod Kina

Flere nobelprisvindende gennembrud førte til kommercialiseringen af lithiumbatterier, især af Stanley Whittingham i 1970'erne og John Goodenough i 1980. Selvom disse forsøg ikke var helt succesfulde, lagde de grunden til Dr. Akira Yoshinos afgørende gennembrud i 1985, hvilket gjort lithium-ion-batterier sikrere og kommercielt levedygtige.Derefter havde Japan et ben i det tidlige kapløb om at sælge lithium-batterier, og fremkomsten af Sydkorea gjorde Østasien til centrum for industrien.

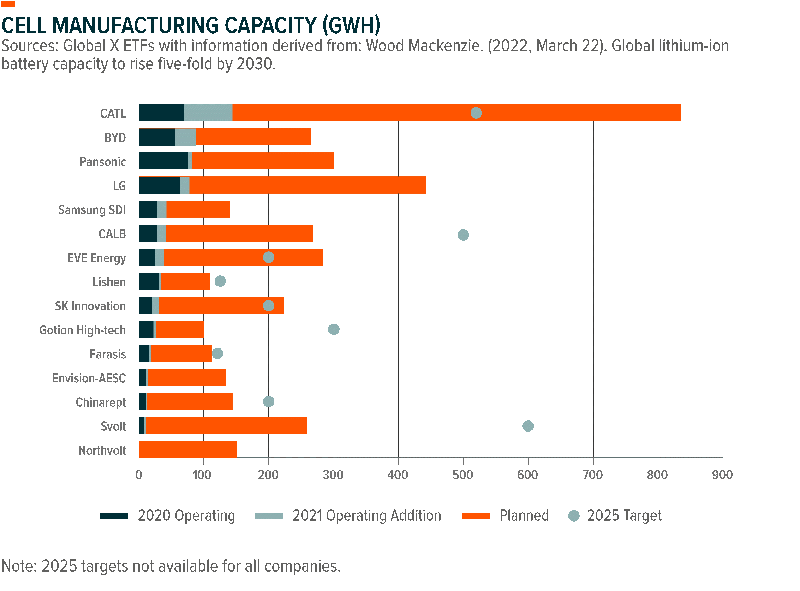

I 2015 overgik Kina både Sydkorea og Japan for at blive den største eksportør af lithium-ion-batterier.Bag denne opstigning lå en kombination af politiske indsatser og modigt iværksætteri.To relativt unge virksomheder, BYD og Contemporary Amperex Technology Company Limited (CATL), blev banebrydende og udgør nu næsten 70 % af batterikapaciteten i Kina.2

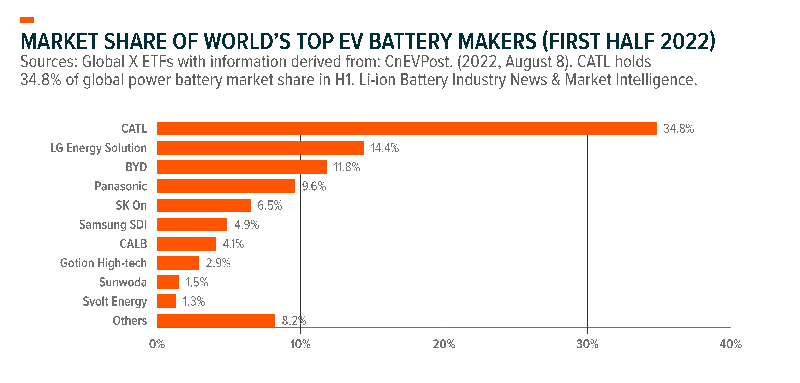

I 1999 hjalp en ingeniør ved navn Robin Zeng med at grundlægge Amperex Technology Limited (ATL), som øgede væksten i 2003 ved at sikre en aftale med Apple om at fremstille iPod-batterier.I 2011 blev EV-batteridriften i ATL udskilt til Contemporary Amperex Technology Company Limited (CATL).I første halvdel af 2022 besatte CATL 34,8 % af det globale elbilbatterimarked.3

I 1995 drog en kemiker ved navn Wang Chuanfu sydpå til Shenzhen for at etablere BYD.BYDs tidlige succes i lithiumindustrien kom fra fremstilling af batterier til mobiltelefoner og forbrugerelektronik, og BYDs køb af anlægsaktiver fra Beijing Jeep Corporation markerede starten på dets rejse i bilindustrien.I 2007 fangede BYDs fremskridt Berkshire Hathaways øje.Ved udgangen af første halvdel af 2022 overgik BYD Tesla i globalt salg af elbiler, selvom det kommer med det forbehold, at BYD sælger både rene og hybride elbiler, mens Tesla kun fokuserer på rene elbiler.4

Fremkomsten af CATL og BYD blev hjulpet af politisk støtte.I 2004 kom lithiumbatterier først på dagsordenen for kinesiske politikere med "Politik til at udvikle bilindustrien", og senere i 2009 og 2010 med indførelse af tilskud til batterier og ladestationer til elbiler.5 Igennem 2010'erne, et system af tilskuddene gav $10.000 til $20.000 til elektriske køretøjer og blev kun gjort tilgængelige for virksomheder, der samler biler i Kina med lithium-ion-batterier fra godkendte kinesiske leverandører.6 Kort sagt, selvom udenlandske batteriproducenter fik lov til at konkurrere på det kinesiske marked, gav subsidierne Kinesiske batteriproducenter det mere attraktive valg.

EV-adoption i Kina har drevet efterspørgsel efter lithium

Kinas lederskab inden for EV-adoption er en del af grunden til, at den globale efterspørgsel efter lithium-batterier er skyhøje.Fra 2021 var 13 % af de solgte køretøjer i Kina enten hybride eller rene elbiler, og det antal forventes kun at stige.Væksten af CATL og BYD til globale giganter inden for to årtier indkapsler dynamikken i elbiler i Kina.

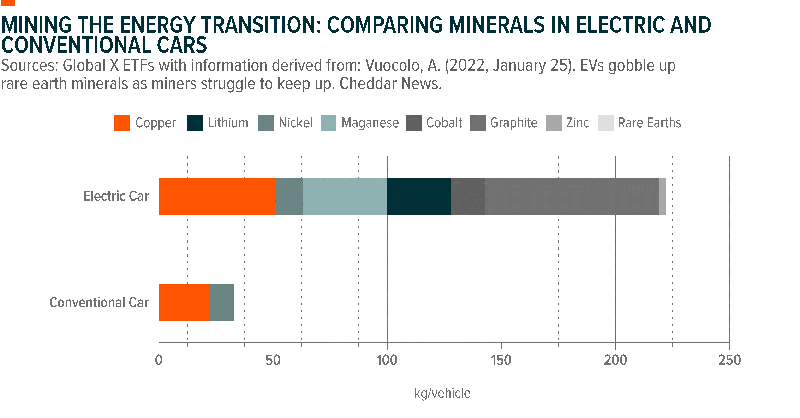

Efterhånden som elbiler vinder udbredelse, skifter efterspørgslen væk fra nikkelbaserede batterier tilbage til jernbaserede batterier (LFP'er), som engang faldt i unåde for at have en relativt lav energitæthed (derfor lav rækkevidde).Bekvemt for Kina er 90 % af LFP-celleproduktionen rundt om i verden baseret i Kina.7 Processen med at skifte fra nikkelbaseret til LFP er ikke besværlig, så Kina vil naturligvis miste noget af sin andel på dette område, men Kina dukker ikke desto mindre op. godt positioneret til at bevare en dominerende stilling på LFP-området i en overskuelig fremtid.

I de senere år har BYD presset på med sit LFP Blade Battery, som drastisk hæver barren for batterisikkerhed.Med en ny batteripakkestruktur, der optimerer pladsudnyttelsen, afslørede BYD, at Blade Battery ikke kun bestod en sømpenetrationstest, men overfladetemperaturen forblev også kølig nok.8 Ud over at BYD brugte Blade Battery til alt dets rene elektriske køretøjer, planlægger store bilproducenter som Toyota og Tesla også at eller bruger allerede knivbatteriet, men med Tesla er der stadig en vis usikkerhed om, hvor meget.9,10,11

I mellemtiden lancerede CATL i juni 2022 sit Qilin-batteri.I modsætning til Battery Blade, som har til formål at revolutionere sikkerhedsstandarderne, differentierer Qilin-batteriet sig mere på energitæthed og opladningstider.12 CATL hævder, at batteriet kan oplades til 80 % inden for 10 minutter og kan udnytte 72 % af batterienergien til kørsel, både hvoraf fremhæver en enorm vækst i teknologien bag disse batterier.13,14

Kinesiske virksomheder sikrer strategisk position i den globale forsyningskæde

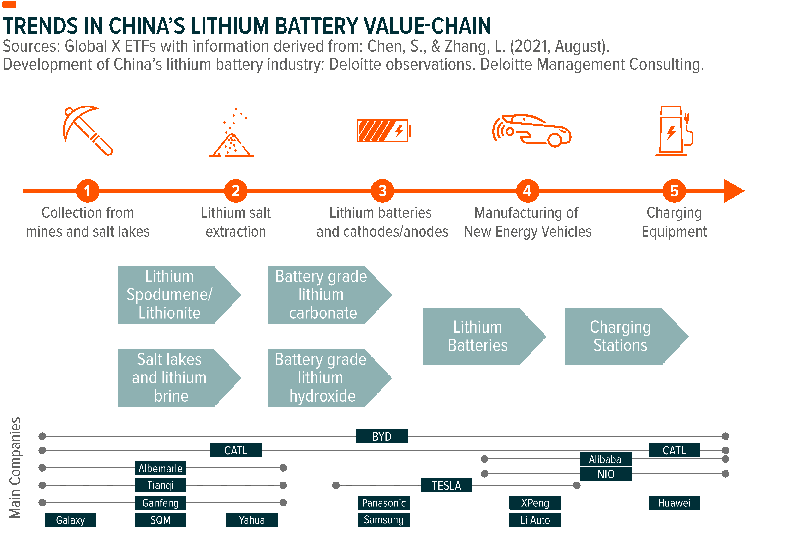

Selvom CATLs og BYD's arbejde i EV-rummet er vigtigt, bør Kinas massive tilstedeværelse i opstrømssegmenter ikke nødvendigvis overses.Størstedelen af rålithiumproduktionen sker i Australien og Chile, som har en global andel på 55 % og 26 %.I upstream tegner Kina sig kun for 14 % af den globale lithiumproduktion.15 På trods af dette har kinesiske virksomheder etableret en upstream-tilstedeværelse i de senere år gennem en opkøbsrunde af aktier i miner rundt om i verden.

Købstogtet udføres af både batteriproducenter og minearbejdere.Et par bemærkelsesværdige eksempler i 2021 omfatter Zijin Mining Groups køb af Tres Quebradas til USD 765 mio. og CATL's køb for USD 298 mio. af en Cauchari East og Pastos Grandes, begge i Argentina.16 I juli 2022 annoncerede Ganfeng Lithium sine planer om at erhverve 100 % af Lithea Inc. i Argentina til en pris på op til 962 mio. USD.17 Kort sagt er lithium en nøgleingrediens bag den grønne revolution, og kinesiske virksomheder er villige til at investere i lithium for at sikre, at de ikke udelades.

Energilagring viser potentiale midt i miljømæssige udfordringer

Kinas tilsagn om at opnå maksimale emissioner i 2030 og CO2-neutralitet i 2060 er en del af det, der driver behovet for vedtagelse af elbiler.En anden nøgleingrediens til succesen med Kinas vedvarende energimål er vedtagelsen af energilagringsteknologi.Energilagring går hånd i hånd med vedvarende energiprojekter, og det er netop derfor, at den kinesiske regering nu pålægger 5-20% af energilagringen at gå med vedvarende energiprojekter.Opbevaring er afgørende for at holde beskæring, nemlig bevidste reduktioner i elektrisk produktion på grund af manglende efterspørgsel eller transmissionsproblemer, på et minimum.

Pumpet hydrolagring er i øjeblikket den største kilde til energilagring med 30,3 GW fra 2020, men omkring 89 % af ikke-hydro-opbevaring sker gennem lithium-ion-batterier.18,19 Mens pumpet hydro er mere velegnet til langtidslagring, lithium batterier er bedre egnet til kortere opbevaring, hvilket er mere af det, der er nødvendigt for vedvarende energi.

Kina har i øjeblikket kun omkring 3,3 GW batterienergilagringskapacitet, men det har planer om massiv udvidelse.Disse planer er skitseret i detaljer i den 14. femårsplan for energilagring, som blev udgivet i marts 2022.20 Et af planens hovedmål er at reducere omkostningerne pr. enhed til energilagring med 30 % inden 2025, hvilket vil tillade lagring at blive et økonomisk ønskværdigt valg.21 Endvidere håber staten ifølge planen at tilføje 100 GW i batterilagerkapacitet inden 2030 for at understøtte væksten i vedvarende energi, hvilket ville gøre Kinas batterilagerflåde til den største i verden, omend kun marginalt før USA, som forventes at have 99GW.22

Konklusion

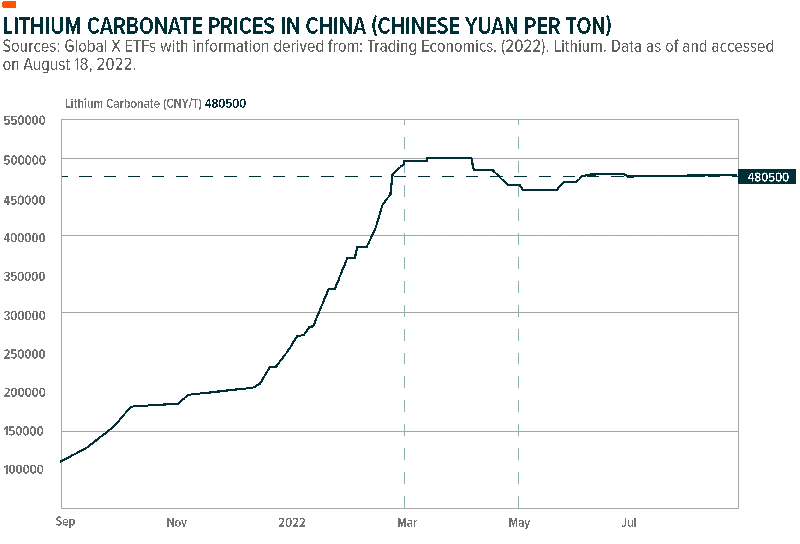

Kinesiske virksomheder har allerede transformeret den globale lithiumforsyningskæde, men fortsætter med at innovere i et hurtigt tempo.Som et vidnesbyrd om deres betydning i branchen udgjorde kinesiske virksomheder pr. 18. august 2022 41,2 % af Solactive Lithium Index, som er et indeks designet til at spore resultaterne for de største og mest likvide virksomheder, der er aktive i efterforskningen og /eller minedrift af lithium eller produktion af lithiumbatterier.23 På verdensplan steg lithiumpriserne 13 gange mellem 1. juli 2020 og 1. juli 2022, op til $67.050 pr. ton.24 I Kina steg prisen på lithiumkarbonat pr. ton. fra 105.000 RMB til 475.500 RMB mellem 20. august 2021 og 19. august 2022, hvilket er en stigning på 357%.25 Med lithiumkarbonatpriserne oppe på eller tæt på historiske højder, er kinesiske virksomheder naturligvis i stand til at drage fordel af det.

Denne tendens i lithiumpriserne har hjulpet både kinesiske og amerikanske aktier relateret til batterier og lithium til at klare sig bedre end volatile brede markedsindekser midt i ugunstige markedsforhold;mellem 18. august 2021 og 18. august 2022 gav MSCI China All Shares IMI Select Batteries Index et afkast på 1,60 % mod -22,28 % for MSCI China All Shares Index.26 Faktisk klarede kinesiske batteri- og batterimaterialeaktier sig bedre end globale lithiumaktier, da MSCI China All Shares IMI Select Batteries Index gav et afkast på 1,60 % mod Solactive Global Lithium Index med et afkast på -0,74 % i samme periode.27

Vi tror på, at lithiumpriserne vil forblive høje i de kommende år, hvilket vil fungere som en potentiel modvind for batteriproducenter.Ser dog fremad,forbedringer i lithiumbatteriteknologien kan gøre elbiler både mere overkommelige og effektive, hvilket igen kan øge efterspørgslen efter lithium.I betragtning af Kinas indflydelse i lithiumforsyningskæden forventer vi, at kinesiske virksomheder sandsynligvis vil spille en integreret rolle i lithiumindustrien i de kommende år.

Indlægstid: 05-november 2022